Fintech, l’obsolescence programmée des banques par Marie Quantier

On dit des Fintech qu’elles sont innovantes, agiles et qu’elles bousculent les banques à l’instar d’Uber sur le marché des taxis. Avec des services conçus nativement pour le digital et un positionnement pro-client, ces start-up financières s’appuient sur les nouvelles technologies de l’IT (Cloud, automatisation, Big Data…) pour révolutionner un marché et une offre qu’elles jugent au mieux poussiéreux et ankylosé.

Parmi les Fintech qui montent, Marie Quantier propose une plateforme de conseil et de services financiers pour l’investisseur sur le long terme. Mathieu Hamel, cofondateur et CEO de Marie Quantier, répond à nos questions sur les Fintech, le marché bancaire et le rôle de l’IT dans cette révolution.

Mise à jour du 11/11/2016 : Marie Quantier annonce une levée de fonds de 1,5 millions d’euros, la mise en ligne de son nouveau site et le lancement prochain de deux contrats d’assurance-vie pour le marché français.

Pourquoi avoir créé Marie Quantier ?

Mathieu Hamel

Dire qu’après avoir été trader de produits dérivés à Londres, on crée sa société pour aider les autres semble toujours un peu paradoxal. C’est pourtant vrai. Sans la foi, sans le supplément d’âme, il est impossible de recruter et de se convaincre qu’on a fait le bon choix, tant l’environnement est hostile. Je pense qu’il est aujourd’hui essentiel d’avoir de l’intérêt pour l’économie et les marchés financier : les retraites baissent, nous avons besoin de constituer un patrimoine, d’avoir des revenus complémentaires. Beaucoup de français font des efforts d’épargne, mais ils ont peur de l’avenir. Entre ceux qui ne vivent que pour épargner et qui se privent, et ceux qui ont choisi de ne pas s’en préoccuper, il n’y pas de juste milieu. Pour quelle raison ? Parce que le marché n’offre pas de solution d’investissement qui semble digne de confiance pour la majorité des français. L’agence bancaire est inadaptée, non qualifiée et incapable de répondre à cette attente.

Pourquoi la banque ne peut répondre à cette demande ?

Conflits d’intérêts, rétro-commissions… ce n’est pas parce que les consommateurs ne sont pas des experts financiers et ne maîtrisent pas le jargon qu’ils ne ressentent pas le manque de compétence, le manque d’intérêt du conseiller à bien orienter son client et l’impossibilité de contrôler leur portefeuille. De fait, beaucoup préfèrent économiser sans investir.

Rester en banque d’investissement, c’était comme de miser sur la sidérurgie

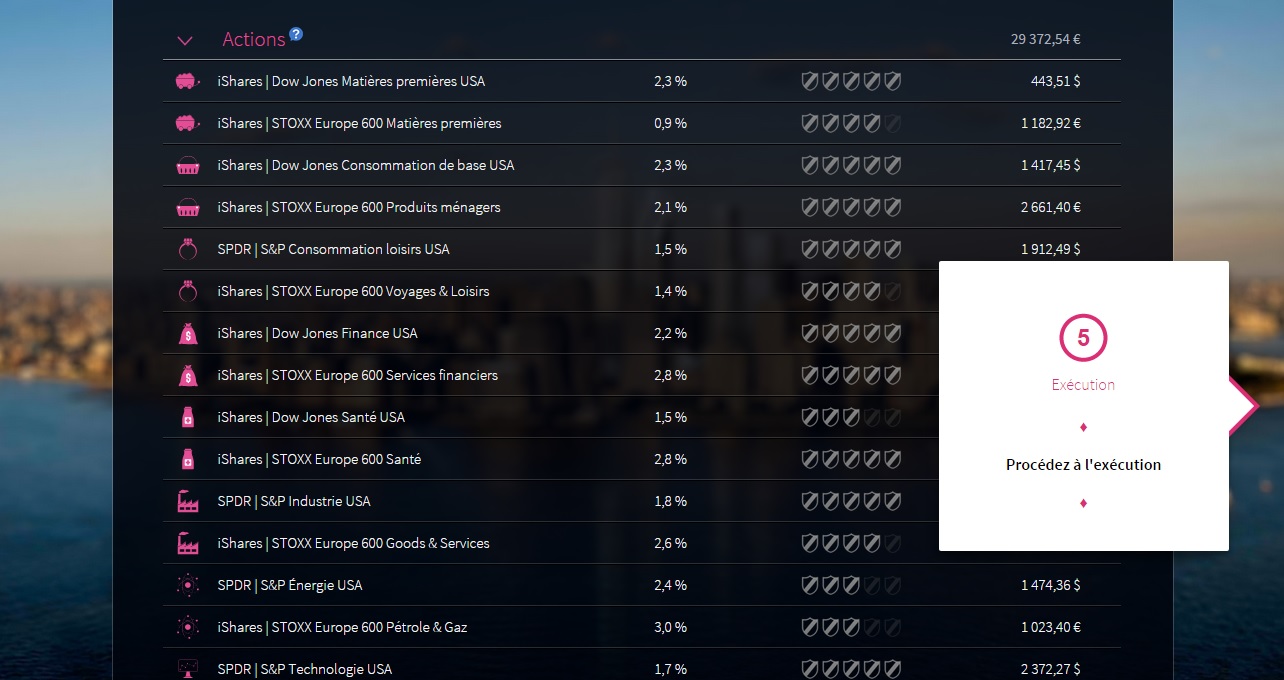

Construction de portefeuille

C’est pour cette raison que vous avez quitté la banque ?

Pour moi, rester en banque d’investissement, c’était comme de miser sur la sidérurgie. Je savais que le bateau coulait.

Quelle alternative proposez-vous ?

Notre credo, c’est que toute personne souhaitant bâtir un patrimoine financier doit pouvoir trouver les réponses technologiques, pédagogiques pour le faire. L’investisseur ne doit avoir à fournir que l’effort d’épargne. Notre offre consiste à proposer une infrastructure de salle des marchés, avec la meilleure technologie, offrant une qualité de service identique à chaque portefeuille, à partir de 5000 euros d’épargne. Cela implique de trouver des solutions pour réduire les coûts : l’infrastructure informatique en fait évidemment partie. Notre objectif est d’amener un compte d’investissement d’un point A à un point B, où B est supérieur à A. Nous considérons que si l’investisseur consent à faire des sacrifices en épargnant, il n’y a aucune raison qu’il soit pris pour un mouton au moment d’investir.

Quel est le profil de vos clients ? Y -a-t-il des joueurs ?

Nos clients ne sont pas des joueurs. Nous sommes anti spieler. Les clients viennent pour investir à long terme, et notre travail consiste à faire en sorte que sur 15 ans tous nos clients parviennent à générer un revenu complémentaire sécurisé grâce aux marchés financiers. Cela vient en complément d’un investissement immobilier, et cela permet de diversifier leur risque. Ce qui implique de faire des efforts longtemps, pour obtenir peu : on utilise les marchés financiers comme un investissement immobilier.

L’offre bancaire en matière d’investissement, c’est de la manipulation

Carte de diversification

Quels sont les enjeux pédagogiques ?

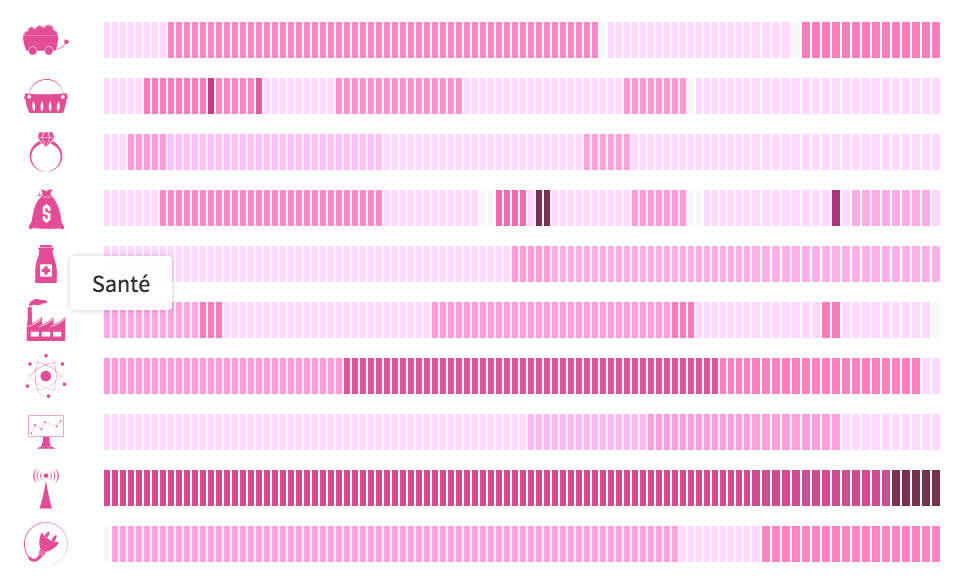

Il est essentiel de comprendre les bases : diversifier son portefeuille, ne pas mettre ses oeufs dans le même panier, avoir une approche à long terme et comprendre les fondamentaux de l’économie, les critères objectifs de la bonne santé de l’économie. Ensuite, nous offrons un outil assez simple et intuitif pour ne pas avoir à consacrer plus de 15mn par an à ses investissements. Grâce à l’automatisation, on affranchit l’investisseur de tout ce qui pourrait être une contrainte pour lui. Près de 50% de nos clients sont des primo investisseurs, et donc l’enjeu pédagogique est essentiel. Aujourd’hui ce n’est pas la peur qui empêche d’investir, mais le bon sens.

C’est un manque de confiance dans le système bancaire ?

Oui, au mieux les français sont sceptiques. Quelle est l’offre bancaire en matière d’investissement ? Proposer un choix de profil “Prudent/Dynamique/Equilibré”, c’est de la manipulation. Ce n’est pas nécessairement malveillant, mais au minimum c’est inutile. Quel est mon profil de risque en terme de volatilité ? 16% ? 32% ? Je n’en ai aucune idée, et pour l’investisseur moyen, il est impossible d’avoir un regard critique sur son profilage de risque. C’est comme de devoir arbitrer entre la syntaxe du coréen, du chinois et du japonais quand on ne parle aucune de ces langues.

Quid de la volatilité alors ?

C’est disruptif, mais nous l’avons fait : jeter la volatilité à la poubelle. La volatilité, c’est inutile. Nous travaillons sur le maximum draw down : la tolérance à la peine financière exprimée en terme de baisse par rapport à un plus haut. Par exemple, si on investit 100 000 euros dans un appartement, qu’il vaut 200 000 euros 2 ans plus tard, l’investisseur peut être en souffrance dès que la valeur descend à 180 00 ou 170 000 euros. Potentiellement, il vendra à 160 000 pour se séparer de ce qui devient une source de stress. Cette tolérance peut être déterminée de façon intuitive, et c’est sur cette base que nous avons revu tous les modèles d’optimisation de portefeuille. Nous essayons de donner le plus de performance possible à l’intérieur d’un budget de risque de baisse par rapport à un plus haut.

Simulation de portefeuille

Quel rôle joue l’IT et l’automatisation dans votre offre ?

Toute notre architecture est conçue pour être compréhensible et automatisable. Nous sommes dix, et nous faisons l’équivalent de 50 à 100 personnes dans une banque. Donc, tout doit être automatisé : par exemple, les données sont récupérées partout dans le monde sur les sites officiels par des robots. Tout est stocké en Nosql. Et tout est dans le Cloud. Nous avons de gros enjeux de puissance de calcul : une partie est traitée chez nous, une partie est déportée, un autre traitée sur les ordinateurs de nos clients. L’IT est centrale : sur 10 personnes, tout le monde sait au minimum développer.

Quel est le cycle de vie d’une nouvelle fonctionnalité ?

Le point de départ, c’est une idée, qui est ensuite validée par des tests utilisateurs. Comme le préconise BlaBlaCar, quand on fait des tests utilisateurs, la seule règle c’est de ne pas prendre de notes. Il faut faire de nombreux tests, et ce qui doit être changé de toute urgence est remonté par la majorité des utilisateurs. Nous sommes dans du marketing de l’offre : il est essentiel de faire de nombreuses itérations et tester, tester, et tester. L’ergonomie du site change presque tous les jours, et sur l’applicatif, il y a 2 à 3 mises en production par semaine.

Vous travaillez de façon agile ? Quelles sont vos règles en matière de code ?

Comment pourrait-on fonctionner autrement que de façon agile ? Pour ce qui est du code, la règle c’est de ne pas être attaché à son code : le code doit être générique, scalable, et peut être jeté du jour au lendemain si c’est nécessaire. Nous sommes des psychorigides du code : il faut que ça soit propre, qu’il n’y ait aucun code mort… et même que le code soit esthétique. Cela permet d’être agile, et de partager le code. La dette technique, le passif, c’est le plus gros handicap des banques aujourd’hui.

Les acteurs bancaires encore traumatisés par la crise de 2008

Vous avez un langage de prédilection ?

Il n’y a pas de bon langage : il y a le langage optimal pour un problème donné. Nous travaillons en PHP, Javascript, Python et un peu de C++. Nos prototypes sont en Python, mais dès qu’il faut paralléliser nous repassons en C++. Le set up de développement est complètement libre, et nos développeurs peuvent utiliser de nouvelles technologies. C’est même fortement recommandé.

Quels sont vos enjeux en termes de recrutement ?

Pour répondre à cette question, il faut revenir à la banque. Pourquoi la banque a-t-elle du mal à se réinventer ? Ce n’est que mon opinion, mais je pense que la banque n’a pas fini le deuil de 2008 : les acteurs bancaires sont encore traumatisés, en salle de convalescence. La banque est pleine d’esprits certes brillants, mais ankylosés, paralysés par la peur de perdre leur emploi ou de réduire leur train de vie. Toute l’énergie est tournée vers la politique interne, il n’y a plus d’émulation, plus d’innovation. Par ailleurs, les banques ont énormément de retard technologique, et essaient de combler ce retard par un réflexe issu des années 2000. L’époque où la banque payait bien, et pouvait acheter des compétences, est révolue. Les Gafa sont là, paient mieux que les banques, et pour un jeune développeur, à salaire égal, entre une banque et BlaBlaCar, le choix est vite fait.

C’est une question de culture, et de valeurs de l’entreprise ?

Les banques ne se sont pas remises en question, elles restent très arrogantes, et n’ont pas compris que les développeurs sont dans une nouvelle culture : celle du logiciel libre et du hacking. Ajouter de la complexité afin d’augmenter les marges, pour un développeur, c’est aussi grave que de programmer une mine anti personnel. Recruter les talents est un enjeu quotidien, et nous devons offrir un modèle d’entreprise auquel les gens adhèrent. Nous faisons en sorte que notre ADN reste pro-client. C’est la force du modèle Uber : être pro-client et améliorer l’expérience utilisateur grâce au digital.

Chez Marie Quantier, quel rôle joue l’apprentissage continu dans l’évolution des compétences IT ?

Comme mes collaborateurs ne conçoivent ni de livrer un projet en retard, ni de ne pas se former aux évolutions de l’IT, nous faisons en sorte de leur laisser du temps d’apprentissage durant leurs heures de travail. Être en veille permanente est aujourd’hui indispensable dans les métiers de l’IT, il faut juste pouvoir adapter la charge de travail en fonction. C’est une question de flexibilité. De la même façon, nous sommes tous jeunes parents, alors certains développeurs viennent parfois avec leur bébé au bureau, et ça ne gêne personne ! J’ai fait passer des entretiens avec ma fille, je suis allé à des conférences avec elle… si je le fais, c’est parce que les femmes n’osent pas le faire, et je trouve ça inacceptable. Il y a peu de femmes en finance alors qu’il y a énormément de talents féminins qui ne peuvent pas s’exprimer, parce que nous sommes encore dans une perception archaïque, très patriarcale du métier. On se prive bêtement d’un vrai pool de talents.

Comment voyez-vous l’évolution du marché entre Fintech banques ? La puissance financière des banques peut-elle jouer en leur faveur ?

Même s’il est compliqué de lever des fonds, l’argent est une ressource qui finalement est disponible. C’est un atout parmi d’autres, mais ce n’est pas ça qui fait la force d’une entreprise. La seule chose qui compte, ce sont les individus qui composent la société, et leur volonté de faire progresser un projet. Payer très cher quelqu’un ne le fait pas travailler pour autant, cela n’achète pas nécessairement son implication et sa créativité. Pour en revenir à la banque, c’est quasiment une infrastructure publique, indispensable et qui joue un rôle économique et social. La banque ne peut donc pas disparaître, mais elle va muter. À terme, elle pourrait perdre 80 à 90% de ses effectifs actuels, sous l’effet des évolutions technologiques.

Les Fintech peuvent-elles s’associer aux banques`?

Dans l’absolu, nous n’avons aucun problème à collaborer avec une banque. Mais nous pensons qu’une banque qui investit tôt dans une fintech, ce n’est pas pour l’aider. C’est soit pour être dans l’air du temps, soit pour l’étouffer.

Qu’en est-il des parts de marché des banques ?

Pour ce qui du domaine du conseil financier, le seul que je connaisse, les banques sont incapables de justifier leurs coûts. Sur la somme générée par un investissement, comment se répartit la rétribution entre entre le client et l’institution financière ? 60 à 80% pour l’institution financière, comme c’est le cas actuellement, c’est inacceptable. Au delà de 50%, c’est confiscatoire. Aujourd’hui nous proposons les techniques, les méthodologies des hedge funds et des fonds d’investissement, et nous les rendons accessibles grâce aux nouvelles technologies.