Fintech : le cobanking, une réponse aux nouveaux usages collaboratifs

Nouveaux usages, nouvelles règlementations, évolutions de l’IT : autant de tendances qui favorisent l’essor des Fintech, et contribuent à remettre en cause l’hégémonie des banques sur le marché. Petit à petit, les banques traditionnelles sont concurrencées sur plusieurs de leurs métiers.

Parmi les tendances qui vont changer le marché en profondeur, le cobanking. Avec la sincérité et l’éthique comme innovation, Payname fait partie des startups qui font bouger les lignes du marché : la startup vient de lever 5 millions d’euros.

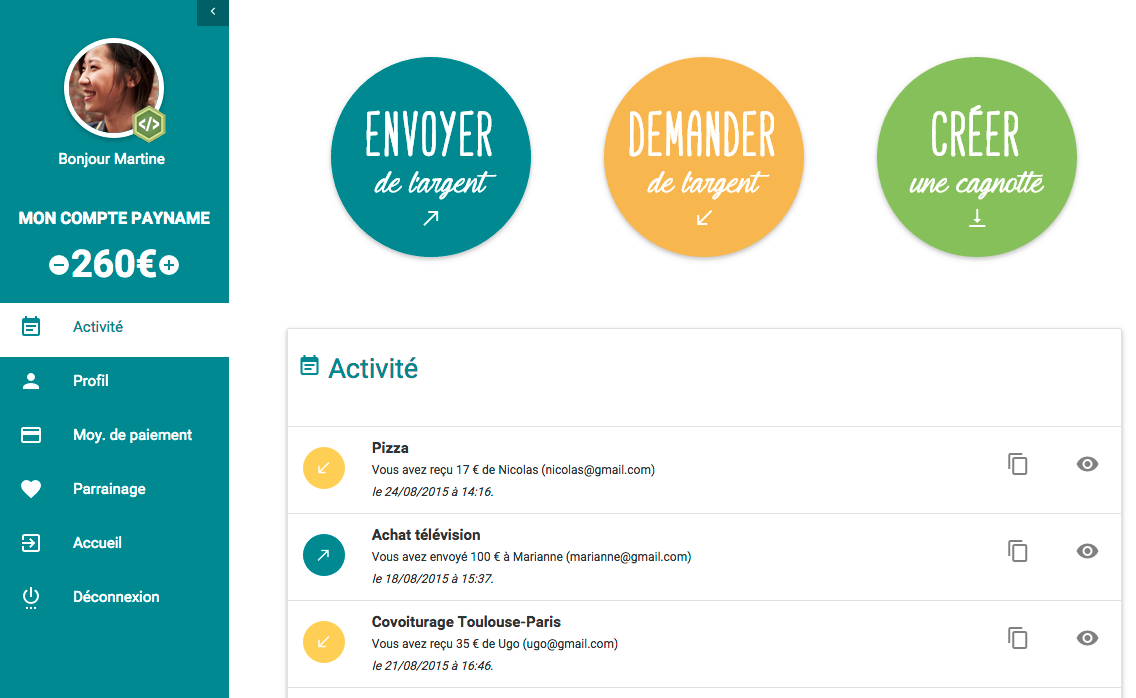

Qu’est-ce que le cobanking? Le cobanking vise à répondre aux nouveaux usages induits par l’économie collaborative. Aujourd’hui de nombreux français disposent d’un revenu additionnel généré par l’économie collaborative (estimé à 200 à 300 euros par mois) : vente ou achat d’occasion, covoiturage, location d’équipements ou d’appartement, etc. Pour toutes ces transactions, le système bancaire classique se révèle relativement inadapté aux nouveaux usages. Payname s’est ainsi construit sur l’idée de sécuriser les échanges d’argent entre particuliers pour tous ces cas d’usage. Payname a ensuite étoffé son offre avec d’autres services sans frais ni commission : virement simplifié, règlement de facture, service à la personne (paiement et gestion administrative), etc.

Créer un nouveau modèle bancaire

Premier enjeu à la création d’un nouveau modèle bancaire, la mise en conformité règlementaire. Eric Charpentier, CEO de Payname, confirme que le coût de cette étape peut représenter un frein pour les nouveaux entrants. Cependant, les Fintech disposent d’un avantage concurrentiel certain. Comme Eric Charpentier l’explique : “Nos systèmes d’information sont très différents de ceux des banques, nous les construisons plus facilement”. Concevoir dès le départ un système d’information modulable, vierge de dette technique est en effet un atout concurrentiel. Cela donne notamment plus d’agilité pour livrer de nouvelles fonctionnalités et s’adapter aux contraintes du régulateur. En l’absence des agréments adéquats (établissement de paiement, de crédit), la Fintech reste tout de même dépendante d’un établissement bancaire classique pour faire transiter ses flux. C’est là toute la difficulté de l’exercice : comment la Fintech peut-elle progresser dans son métier quand toutes les opérations sont effectuées par une banque ? “Il est compliqué de construire un nouveau modèle en s’appuyant sur l’ancien. Le seul moyen de disrupter le marché, c’est d’être totalement indépendant” nous confirme Eric Charpentier.

Eric Charpentier

L’IT comme facteur de disruption

Constituée à 50% de développeurs, la société Payname s’appuie sur l’IT et l’automatisation pour construire des services novateurs. Là où les banques traditionnelles partent de la règlementation pour construire des produits, qui sont ensuite intégrés au système d’information avant d’être marketés, le cobanking va à l’inverse. Point de départ d’un nouveau produit, le feedback des clients ; le produit est ensuite validé juridiquement et marketé avant d’être lancé en production. D’après Eric Charpentier, les banques sont également capables d’innovation, mais sont entravées par trop de contraintes de lourdeur interne, ou liées à leur système d’information.

La tendance de la multi-bancarisation

Les clients de Payname ne quittent pas nécessairement leur banque, ils viennent chercher des réponses à de nouveaux usages, qui ne sont pas couverts par leur banque habituelle. Ainsi, les consommateurs peuvent choisir une banque pour les accompagner au quotidien de façon mobile, une autre pour leur crédit immobilier, etc. C’est une nouvelle répartition des parts de marché qui se profile. Dans cette conquête du client, les Fintech bénéficient d’un large crédit d’image : la défiance des consommateurs à l’égard de leur banque est une réalité. Les consommateurs sont en attente de transparence, de lien direct et de faibles coûts. “La banque traditionnelle n’est pas dans cette dynamique, c’est comme si votre argent était séquestré” explique Eric Charpentier. C’est la promesse du cobanking : fournir des outils bancaires décentralisés, déportés vers l’utilisateur, et qui permettent de reprendre le pouvoir sur son argent.

Quel avenir pour les acteurs historiques du marché bancaire ?

On peut en effet se poser la question de l’avenir du modèle bancaire traditionnel à terme. Aujourd’hui la règlementation favorise largement les acteurs historiques, en termes d’infrastructure par exemple. Par ailleurs, les banques ne sont pas prêtes à laisser s’effriter leur marché et disposent de la puissance financière nécessaire à cet effet : le Crédit Mutuel Arkéa a ainsi acheté Leetchi et investi 3,5 millions d’euros dans Yomoni. Le risque est grand que les acteurs majeurs achètent les Fintech pour mieux tuer l’innovation. D’où le combat pour l’indépendance mené par certaines de ces startups, comme Payname ou Marie Quantier.